di Sergio Mauri

Ultimando l’analisi avremo il correlativo RAPPORTO DI DISPONIBILITA’ O “CURRENT RATIO” che consente di apprezzare l’Intensità o Grado di Copertura dei Debiti a Breve con l’Attivo Disponibile, dato da: Attivo Disponibile / Debiti a Breve. Quindi, ogni unità monetaria di Debiti a Breve sarà coperta X volte dall’Attivo Disponibile. Il Rapporto di Disponibilità è l’Indicatore della capacità di credito a breve.

- La capacità di credito a breve.

I finanziamenti a breve termine attraverso prestiti bancari a breve termine sono diretti a finanziare gli investimenti in capitale circolante operativo (scorte merci, crediti verso clienti) e sono finanziabili pure attraverso crediti di fornitura con cui l’Impresa concede dilazioni di pagamento ai clienti e ottiene dilazioni dai fornitori.

Le forme tecniche dei prestiti a breve termine sono:

- Il fido, credito di qualunque specie di cui una banca ritiene meritevole un determinato cliente. Classificazioni:

- Secondo l’importo -> fido potenziale, fido effettivo, fido utilizzato

- Secondo la modalità di utilizzo -> fidi di cassa (aperture di credito, operazioni di sconto, anticipi su fatture, anticipi su ricevute bancarie), fidi di firma (avalli, fideiussioni)

- Secondo le garanzie ottenute -> fidi in bianco o a rischio pieno, fidi assistiti da garanzie reali (pegno, ipoteca), fidi assistiti da garanzie personali (che non aumentano la capacità di credito del richiedente che si basa sulla redditività dell’azienda)

- Secondo i limiti alle forme tecniche di utilizzo -> fidi generali, fidi particolari

- Fidi diretti e fidi indiretti -> nel primo caso il cliente risponde in proprio, nel secondo è coobbligato nei confronti della banca

I rischi connessi alla concessione di fidi possono essere per insolvenza e per immobilizzo finanziario (carenza di liquidità). Per ovviare a questi problemi abbiamo la Centrale dei rischi che è un sistema informativo, gestito dalla Banca d’Italia che raccoglie dalle banche e dalle società finanziarie le informazioni che mensilmente queste devono trasmettere in merito ai crediti concessi ai loro clienti. Le banche inoltre possono tutelarsi dal rischio di credito ricorrendo alla cosiddetta cartolarizzazione che consiste nello smobilizzo di crediti attuato mediante una loro cessione da parte dell’originario creditore ad un intermediario. La procedura per la concessione di fido consiste nelle seguenti fasi: 1) richiesta di fido (per le società personali e le ditte individuali la domanda di affidamento deve essere corredata dall’ultimo bilancio o da una situazione contabile riferita a una data recente, per le società di capitali e per gli enti con personalità giuridica alla domanda di fido devono essere allegati l’ultimo bilancio e una situazione contabile recente). 2) istruttoria della pratica di fido (complesso di ricerche, analisi, elaborazioni con cui gli organi della banca giungono alla formulazione di un giudizio circostanziato intorno alla richiesta del cliente). I presupposti per la concessione di un fido risiedono sulla capacità di reddito dell’impresa. Il fido avrà un riscontro sulla struttura patrimoniale e finanziaria dell’impresa e quindi sulle possibilità di rimborso. I prestiti di breve durata sono generalmente diretti al finanziamento di fabbisogni concernenti il Capitale Circolante che ritornano in forma liquida in tempi abbastanza brevi: scorte di magazzino, per superare sfasamenti fra l’andamento delle entrate e quello delle uscite, per concedere maggiori dilazioni di pagamento ai clienti. Anche in questo caso gli esperti finanziari della banca si baseranno sull’esame del bilancio allegato alla richiesta di fido che sarà analizzato per indici e per flussi. 3) proposta di fido 4) deliberazione di affidamento.

2) Aperture di credito in conto corrente. Si tratta di somme messe a disposizione dalla banca, utilizzabili più volte poiché il cliente affidato può ripristinare con successivi versamenti le proprie disponibilità. Concorrono alla copertura di una parte del fabbisogno finanziario per capitale circolante.

3) Aperture di credito di firma. Sono crediti per fideiussione, per avallo, per accettazione. Consentono di evitare un’uscita immediata di denaro, di negoziare a condizioni convenienti un credito per cassa presso altre banche e agevolare la conclusione di negoziazioni particolari, magari con l’estero.

4) Lo sconto cambiario, sempre meno diffuso, è un’operazione con cui la banca anticipa al cliente l’importo di uno o più effetti ad essa ceduti “salvo buon fine”, trattenendo a titolo di compenso lo sconto per l’anticipato pagamento, le commissioni d’incasso ed altre competenze eventuali.

5) Il portafoglio “salvo buon fine”. Gli anticipi di portafoglio sono operazioni di prestito con le quali la banca, dietro presentazione “per l’incasso” di effetti, Ri.Ba, fatture ed altri documenti, mette a disposizione del presentatore determinate somme, senza attenderne la riscossione.

6) Anticipi su fatture, sono una particolare apertura di credito per cassa, caratterizzata da un grado di rischio inferiore rispetto alle comuni forme di prestito in c/c perché è certamente a breve termine e ha il carattere dell’auto-liquidabilità, in quanto di norma si estingue col pagamento delle fatture da parte dei debitori.

7) Le anticipazioni a scadenza fissa e in conto corrente, cioè finanziamenti su pegno, ovvero un contratto di prestito al quale si abbina un contratto di pegno con cui il debitore dà garanzia alla banca di una cosa mobile (titoli o merci), al valore della quale è strettamente correlato l’ammontare della somma prestata o quello del fido concesso.

b. Auto-copertura delle Immobilizzazioni.

Il Capitale Proprio deve essere sufficiente a coprire pienamente le Immobilizzazioni. L’Auto-copertura delle Immobilizzazioni assieme alla Copertura delle Immobilizzazioni con finanziamenti a MLT con Intensità da 1,5 in su, ci danno un quadro positivo o soddisfacente della situazione d’impresa, sempre che quest’ultima abbia un ROI > del ROD. L’Indice di Disponibilità se > 2 può essere considerato come ottimo in relazione agli “Intervalli di valutazione” dell’analisi finanziaria (VOL E pag. 116). Quindi, per una situazione patrimoniale equilibrata sono necessarie le seguenti condizioni:

- Finanziamenti a MLT >= Immobilizzazioni affinché l’Attivo Disponibile o Circolante sia >= Debiti a BT.

- Il Capitale Proprio sia adeguato ad assicurare all’impresa autonomia patrimoniale e decisionale.

In aggiunta, dobbiamo rilevare se l’autonomia finanziaria sia superiore al 55%. In tal caso l’impresa ha buone possibilità di sviluppo. Ecco i parametri per giudicare se l’impresa soddisfa l’esigenza di autonomia patrimoniale e decisionale. Ricapitolando, essa si quantifica dividendo il Capitale Proprio per i Finanziamenti, moltiplicando il risultato per 100.

Se:

- Il rapporto scende sotto il 33% abbiamo una progressiva sottocapitalizzazione La forma più grave di sottocapitalizzazione si verifica col deficit, cioè con un Capitale Netto (CN) negativo.

- Il rapporto è tra il 33 e il 55%, l’autonomia patrimoniale deve essere tenuta sotto controllo.

- Il rapporto è tra il 55 e il 66% l’autonomia patrimoniale assume valori progressivamente soddisfacenti.

- Il rapporto è >= al 66% il grado di autonomia diventa soddisfacente o ottimale.

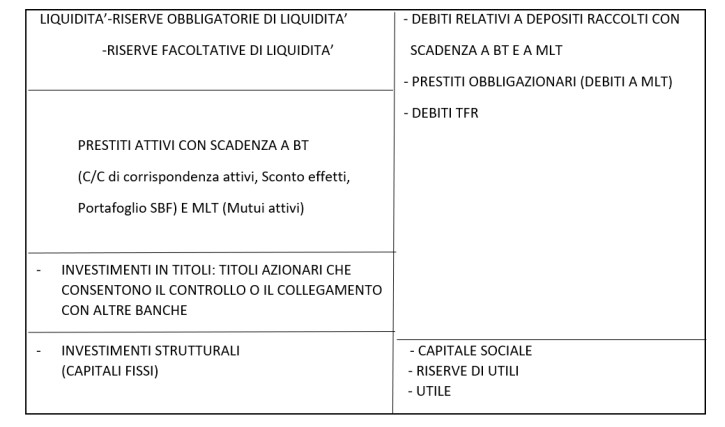

In più, con un Attivo Disponibile > dei Debiti a BT la Banca deciderà di finanziare l’impresa a breve termine. Di seguito una rappresentazione grafica di quanto finora sostenuto.